Налог на доходы физических лиц (НДФЛ) является обязательным платежом, который удерживается с различных видов доходов граждан. Рассмотрим основные принципы его расчета.

Содержание

Виды доходов, облагаемых налогом

| Тип дохода | Примеры |

| Заработная плата | Официальная зарплата, премии, надбавки |

| Доходы от аренды | Аренда квартиры, автомобиля, оборудования |

| Продажа имущества | Продажа недвижимости, транспортных средств |

| Инвестиционные доходы | Дивиденды, проценты по вкладам, доход от ценных бумаг |

Налоговые ставки в 2024 году

- 13% - основная ставка для резидентов РФ

- 15% - для доходов свыше 5 млн рублей в год

- 30% - для нерезидентов РФ

- 35% - для отдельных видов доходов (выигрыши, призы)

Расчет НДФЛ: пошаговая инструкция

Для заработной платы

- Определите сумму начисленного дохода за месяц

- Вычтите положенные налоговые вычеты (если есть)

- Примените соответствующую налоговую ставку

- Округлите полученную сумму до полных рублей

Пример расчета

| Начисленная зарплата | 85 000 рублей |

| Стандартный вычет на ребенка | 1 400 рублей |

| Налоговая база | 85 000 - 1 400 = 83 600 рублей |

| НДФЛ 13% | 83 600 × 13% = 10 868 рублей |

Налоговые вычеты

Основные виды вычетов:

| Тип вычета | Размер (руб.) |

| Стандартный на ребенка | 1 400 (на первого и второго), 3 000 (на третьего и последующих) |

| Социальный (лечение, обучение) | До 120 000 в год |

| Имущественный (покупка жилья) | До 2 000 000 |

Особые случаи расчета

Продажа имущества

- При продаже недвижимости, находившейся в собственности более 5 лет - налог не взимается

- При сроке владения менее 5 лет - налог рассчитывается от суммы продажи или 70% кадастровой стоимости

Доходы от инвестиций

| Тип дохода | Ставка |

| Дивиденды российских компаний | 13% |

| Доход от продажи ценных бумаг | 13% (при владении более 3 лет - освобождение) |

| Купонный доход по облигациям | 13% (с 2025 года) |

Важные нюансы

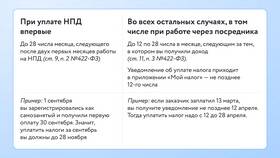

- Налоговым периодом является календарный год

- Работодатель выступает налоговым агентом для зарплатных доходов

- По другим доходам необходимо подавать декларацию 3-НДФЛ до 30 апреля